Czy to jeszcze jest korekta, czy już może bessa?

Od listopadowego rekordu WIG spadł co prawda tylko o 10%, ale otoczenie gospodarcze sugeruje, że możemy mieć do czynienia nie tyle z korektą w hossie, co raczej z początkiem regularnej bessy.

Parafrazując starych sowietów, można powiedzieć, że koniunktura na warszawskim parkiecie jest dobra, ale nie beznadziejna. WIG od listopadowego szczytu stracił nieco ponad 10%, mWIG40 oddał 10,7%, a sWIG80 od historycznej górki z września ’21 dzieli raptem 9,9%. Ot, zwykła, zdrowa korekta, jaka się rynkowi należała po fantastycznym rajdzie trwającym od jesieni ‘20.

Ale od ponad dwóch miesięcy inwestujący na GPW przeżywają huśtawkę nastrojów. Po ostrych spadkach z listopada nadeszło dość nieoczekiwane poświąteczne odbicie i bardzo mocny początek stycznia, gdy WIG rósł na przekór spadkom na Wall Street. Później jednak w zaledwie siedem sesji zostaliśmy sprowadzeni do pionu – WIG zrewizytował minima z listopada i grudnia. Póki co wsparcie zlokalizowane w okolicy 65 700 pkt. broni się nieźle. Zobaczymy tylko, jak długo.

Z kolei okrągły poziom 5 000 punktów jak dotąd powstrzymywał przecenę mWIG-u 40. Także duże spółki zgromadzone w WIG20 trzymają się nieźle, dzielnie broniąc rubieży 2 100 punktów. Jedynie sWIG80 prezentuje się słabiej i regularnie pogłębia dołki, w styczniu osiągając 9-miesięczne minimum. , wyznaczenie przez sWIG80 takiego dołka na ogół było prognostykiem dalszych spadków tego indeksu w perspektywie kolejnych 200 sesji.

Cykl koniunkturalny przemawia za bessą

Sytuacja makroekonomiczna nadal wspiera scenariusz pogłębienia spadków na GPW. Jest już w zasadzie pewne, że IV kwartał 2021 roku przyniósł cykliczne maksimum wzrostu gospodarczego w Polsce. napędzany przyrostem zapasów oraz rosnącymi w tempie ok. 12% inwestycjami przedsiębiorstw. , że to właśnie cykliczny szczyt dynamiki inwestycji jest jednym z lepszych prognostyków zakończenia hossy na GPW. Natomiast dopiero cykliczny dołek dynamiki PKB jest sygnałem do zakupu polskich akcji.

Po drugie, weszliśmy w fazę inflacyjnego spowolnienia gospodarczego, która jest z reguły niekorzystna dla wycen akcji. Giełdowe przedsiębiorstwa zmagają się z wszechogarniającą presją kosztową i za sprawą wyraźnie wolniejszego wzrostu realnych dochodów konsumentów nie będą już w stanie tak łatwo przerzucać rosnących kosztów na ceny, a to przełoży się na zmniejszenie marż i pogorszenie wyników finansowych spółek. Ponadto polskie firmy zmagają się z napiętym rynkiem pracy. Pracownicy, widząc galopadę cen w sklepach, zaczynają domagać się wyższych wynagrodzeń, co w warunkach prawie nieistniejącego bezrobocia wymusza zgodę na podwyżki. , co prawdopodobnie było przyczyną zmiany nastawienia polskich władz monetarnych.

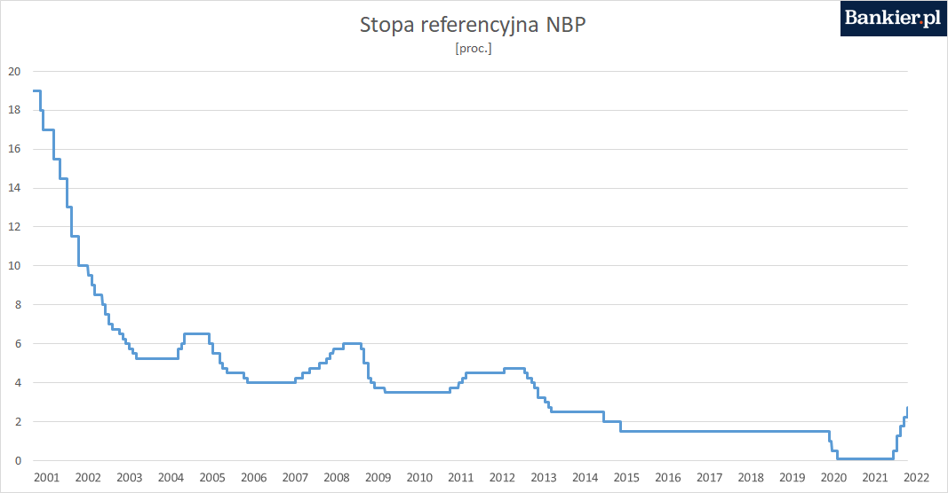

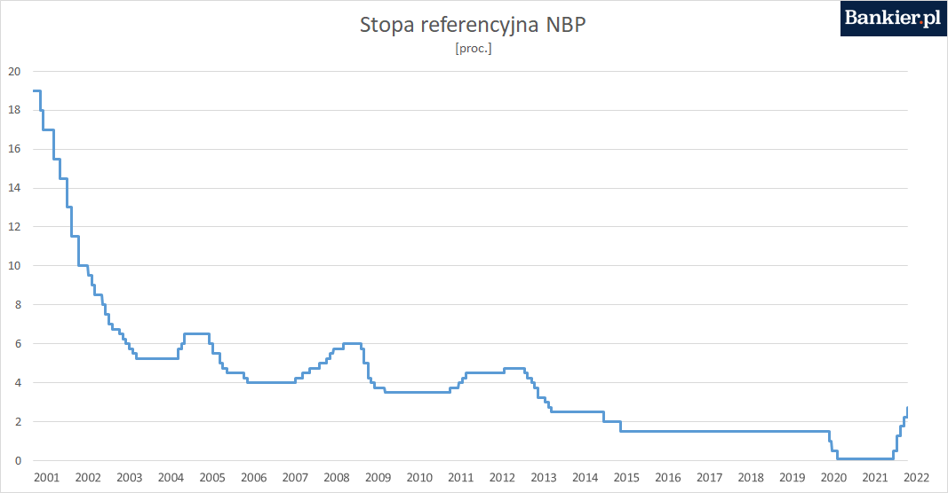

Po trzecie, od jesieni obserwujemy drastyczną woltę w wykonaniu Narodowego Banku Polskiego, który przez poprzednie kwartały jak diabeł święconej wody unikał normalizacji polityki pieniężnej. Ale od paru miesięcy prezes Glapiński et consortes wykazują neoficką gorliwość w podnoszeniu stóp procentowych, od października do lutego aplikując nam już pięć podwyżek stóp procentowych, łącznie o 265 pb.

Nawet biorąc poprawkę na fakt, że stopy startowały niemalże z zera przy szybko rosnącej inflacji CPI, to wciąż jest to jeden z mocniejszych cykli zacieśniania polityki monetarnej w Polsce w XXI wieku. I zapewne jeszcze nie dobiegł końca. Rynek spekuluje, że Wibor jeszcze w tym roku „dojedzie” w okolice 4,5% z obecnie notowanych 3,1% na stawce trzymiesięcznej (i już 3,85% w przypadku Wibor 12M). Podniesienie stóp procentowych ma na celu stłumienie przyszłej presji inflacyjnej, ale kosztem ubocznym jest osłabienie popytu krajowego i ograniczenie konsumpcji na rzecz oszczędności. Mówiąc krótko: chodzi o zrównoważenie gospodarki, co jednak na krótką metę oznacza wyhamowanie wzrostu gospodarczego, co zresztą już widzimy . Ponadto rosnące stopy procentowe zwiększają atrakcyjność obligacji, czyli podstawowej alternatywy dla rynku akcji.

Monetarny matador giełdowego byka

Po 2000 roku prawie każdy cykl podwyżek stóp procentowych w NBP skutkował schłodzeniem nastrojów na GPW. Wyjątkiem była tu nadzwyczajna sytuacja po tzw. szoku akcesyjnym z roku 2004, kiedy to zaostrzenie polityki monetarnej spowodowało jedynie „płaską korektę” na warszawskim parkiecie. Wszystkie poprzednie cykle podwyżek stóp procentowych w NBP (zapoczątkowane odpowiednio w 1999, 2007 i 2011) poprzedzały bessę na warszawskim parkiecie.

Dodatkowo sprawę pogarsza fakt, że za normalizację polityki pieniężnej zabrała się amerykańska Rezerwa Federalna. W marcu Fed zakończy program skupu obligacji, w ramach którego przez ostatnie dwa lata wpompował w system finansowy przeszło 4,7 biliona dolarów. Także na marcowym posiedzeniu FOMC ma zapaść decyzja o podniesieniu stopy funduszy federalnych. Do końca roku ma ona według oczekiwań rynku wzrosnąć do ok. 1%. To może niewiele (zwłaszcza w obliczu 7-procentowej inflacji CPI), ale poprzednie epizody odcięcia rynków od monetarnej kroplówki z Fedu dla warszawskiego parkietu kończyły się nie najlepiej. Wystarczy przypomnieć daty: koniec pierwszego QE w 2011, koniec drugiej fali QE w 2015 i wreszcie rozpoczęcie „ilościowego zacieśnienia” (QT) w 2018 roku. Wszystkie te decyzje FOMC wykazały koincydencję z przeceną akcji na GPW.

Prawdziwy inwestor zarabia na bessie

Ewentualne pogłębienie przeceny na warszawskim parkiecie nie powinno być postrzegane jako inwestycyjna katastrofa. To przecież bessa dostarcza inwestorom największych okazji inwestycyjnych w postaci możliwości nabycia nadmiernie przecenionych walorów. Tym bardziej że obecne wyceny na GPW w mojej ocenie nie należą do przesadnie wygórowanych. Można nawet pokusić się o stwierdzenie, że już teraz jest stosunkowo tanio.

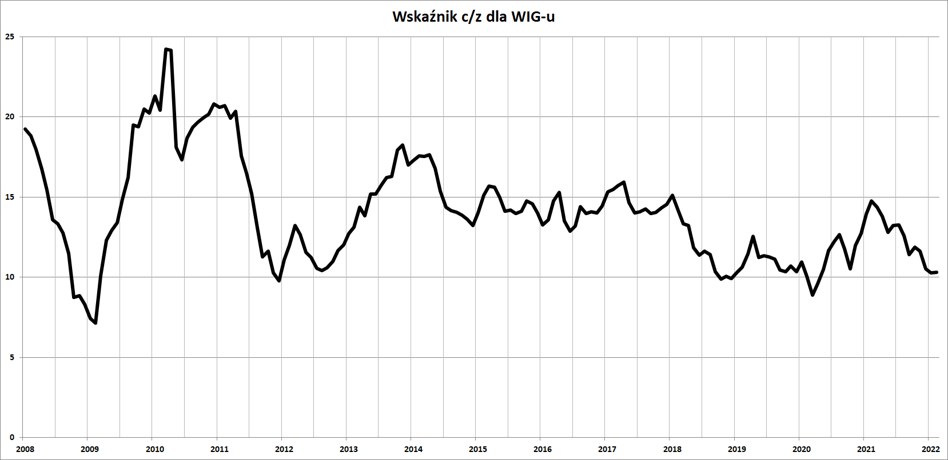

Wskaźnik c/z dla WIG-u tylko nieznacznie przekracza 10. Po roku 2007 poniżej tej wartości polskie akcje były notowane jedynie na dołku bessy z roku 2009, jesienią 2011 oraz wiosną 2020. Zatem zejście c/z do wartości jednocyfrowych już można traktować jako inwestycyjną okazję. Warto tylko pamiętać, że owej „okazyjności” często towarzyszy lejąca się na parkiecie krew, która skutecznie zniechęca wielu inwestorów do podejmowania ryzyka.

Dlatego też nie jestem przekonany co do tego, że potencjalna bessa na GPW będzie specjalnie głęboka. Nawet spadek o 20-30% względem obecnych poziomów powinien zaoferować wiele dobrych okazji do zakupu akcji. Oczywiście przy założeniu, że polskiej i światowej gospodarki nie doświadczy jakiś nowy i dziś nieprzewidywalny kryzys o skali porównywalnej z covidowymi lockdownami z wiosny 2020. Teraz inwestorzy mają czas na akumulację gotówki, która przyda się do wzięcia udziału w ewentualnej promocji, jaka może się nadarzyć w dalszej części 2022 roku.

Komentarze na Facebook